Aktiecase Truecaller

Tänk på att investeringar alltid innebär ett risktagande. Gör alltid din egen analys innan eventuell handel.

Jag äger aktier i Truecaller.

Sammanfattning

Truecaller är den ledande globala plattformen för samtalsidentifiering och spam-blockering med knappt 500 miljoner månatliga användare. Bolaget grundades 2009 av svenskarna Alan Mamedi och Nami Zarringhalam och är noterat på Nasdaq Stockholm. Verksamheten består av tre segment: Annonsering (core), Premium-abonnemang och Truecaller for Business.

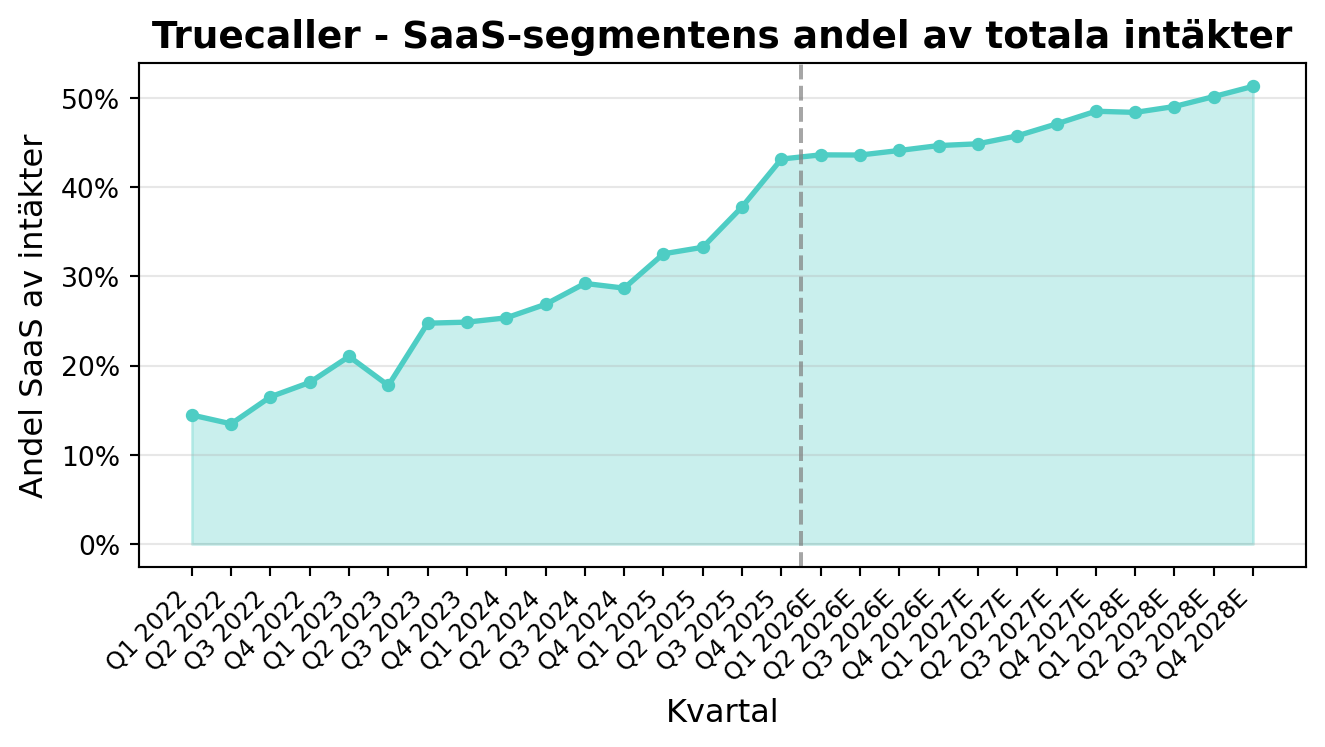

Bolaget möter för närvarande betydande motvind genom valutapåverkan (SEK/INR), algoritmförändringar hos Google som påverkar annonsintäkter, samt ökad konkurrens från CNAP (indisk statlig samtalsidentifiering). Trots detta visar SaaS-segmenten (Premium och Business) stark tillväxt med över 30% årlig ökning. Värderingen är attraktiv på EV/EBIT 7x för 2026E, vilket ger god potential på 2-3 års sikt när motvindens effekter avtar.

1. Bakgrund

Grundandet och historik

Truecaller grundades 2009 i Stockholm av Alan Mamedi och Nami Zarringhalam. Idén föddes ur en personlig frustration över att inte veta vem som ringde. Appen blev snabbt populär och nådde topp 3 i Jordanien och Libanon redan 2011. År 2012 expanderade bolaget till Indien, som idag utgör den största marknaden med över 250 miljoner användare.

Bolaget har fått finansiering från framstående investerare som Sequoia Capital och Atomico (Skype-grundarens investmentbolag). 2020 lanserades B2B-produkten “Truecaller for Business” och 2021 börsnoterades bolaget på Nasdaq Stockholm under IPO-haussen, med en toppkurs på cirka 136 SEK.

Från starten av 2025 har Rishit Jhunjhunwala varit VD. Han var tidigare Chief Product Officer.

Vision och affärsmodell

Truecallers vision är att skapa ett säkrare ekosystem för kommunikation genom att identifiera vem som ringer och blockera oönskade samtal och meddelanden. Efterfrågan för appen kommer att bestå så länge det finns bedrägerier via telefonsamtal och sms. Affärsmodellen bygger på en freemium-strategi:

- Gratis version: Användare får grundläggande samtalsidentifiering finansierad av reklam

- Premium: Betalande användare får utökade funktioner som samtalsinspelning, AI-assistent, avancerat spamfilter och reklamfri upplevelse (39 SEK/månad i Sverige)

- Truecaller for Business: B2B-produkt där företag betalar för verifierade företagsnummer och API-integration

Bolaget hanterar cirka 9 miljarder samtal per dag i sitt system, vilket skapar enorma nätverkseffekter då fler användare innebär bättre spam-identifiering.

2. Verksamheten - Segment

Truecaller har tre distinkta verksamhetsområden som tillsammans driver intäkterna:

2.1 Annonsering (Core offering)

Annonsering utgör fortfarande den största intäktskällan men har minskat som andel av totala intäkter. Segmentet monetariserar gratisanvändarna genom programmatisk reklam där Google och Meta är viktiga partners. Cirka 90% av annonsintäkterna är programmatiska medan 10% kommer från direktförsäljning (för närvarande endast i Indien).

Utmaningar 2025:

- Google ändrade sin algoritm och klassificerade Truecallers trafik som “confirmed click”, vilket kräver extra bekräftelse från användaren. Denne effekt slog in i mitten på augusti 2025 och har lett till en nedgång i annonsintäkter.

- Real Money Gaming (RMG) förbjöds i Indien i juli 2025, vilket påverkar cirka 5% av annonsintäkterna

- Stark valutamotvind (SEK/INR)

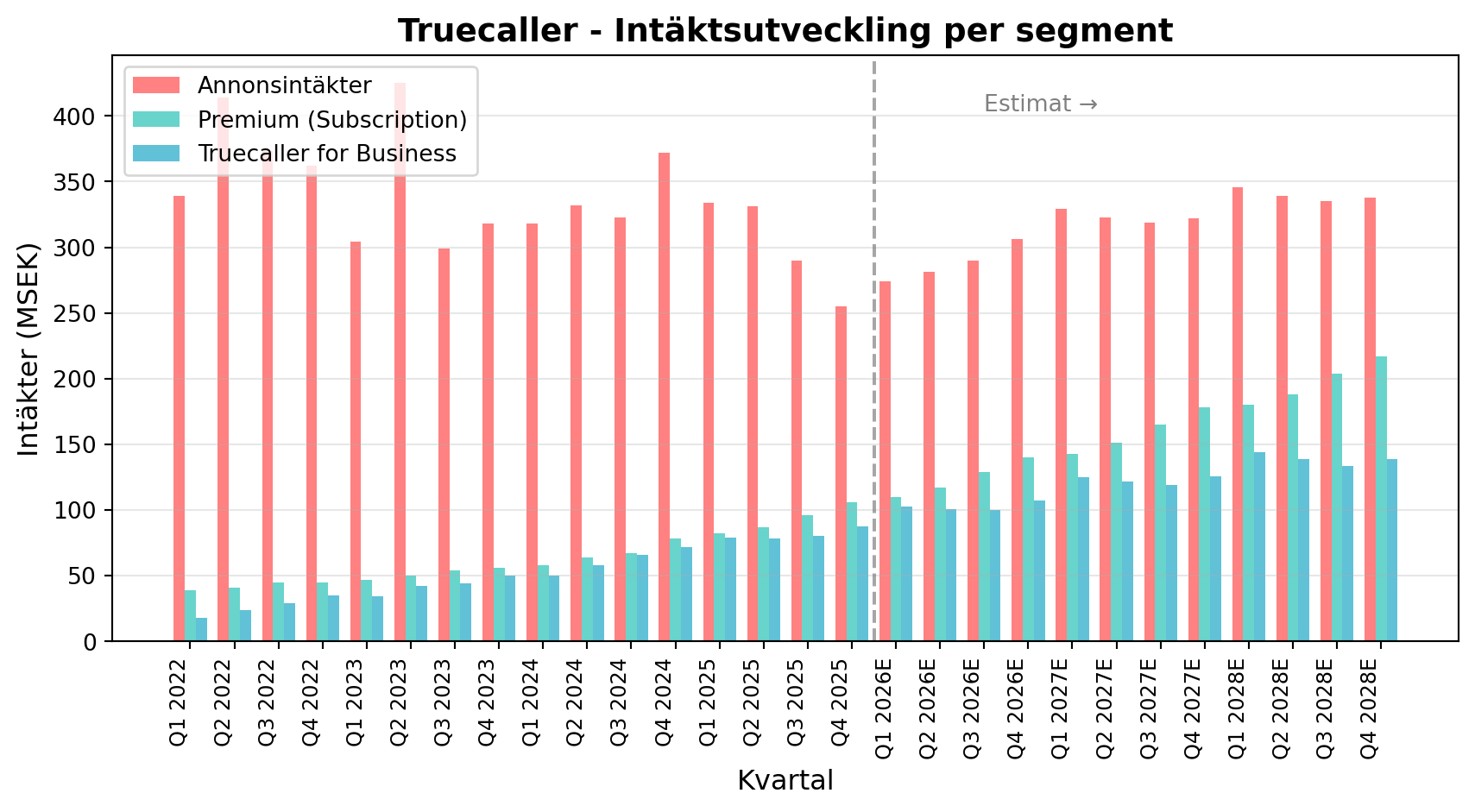

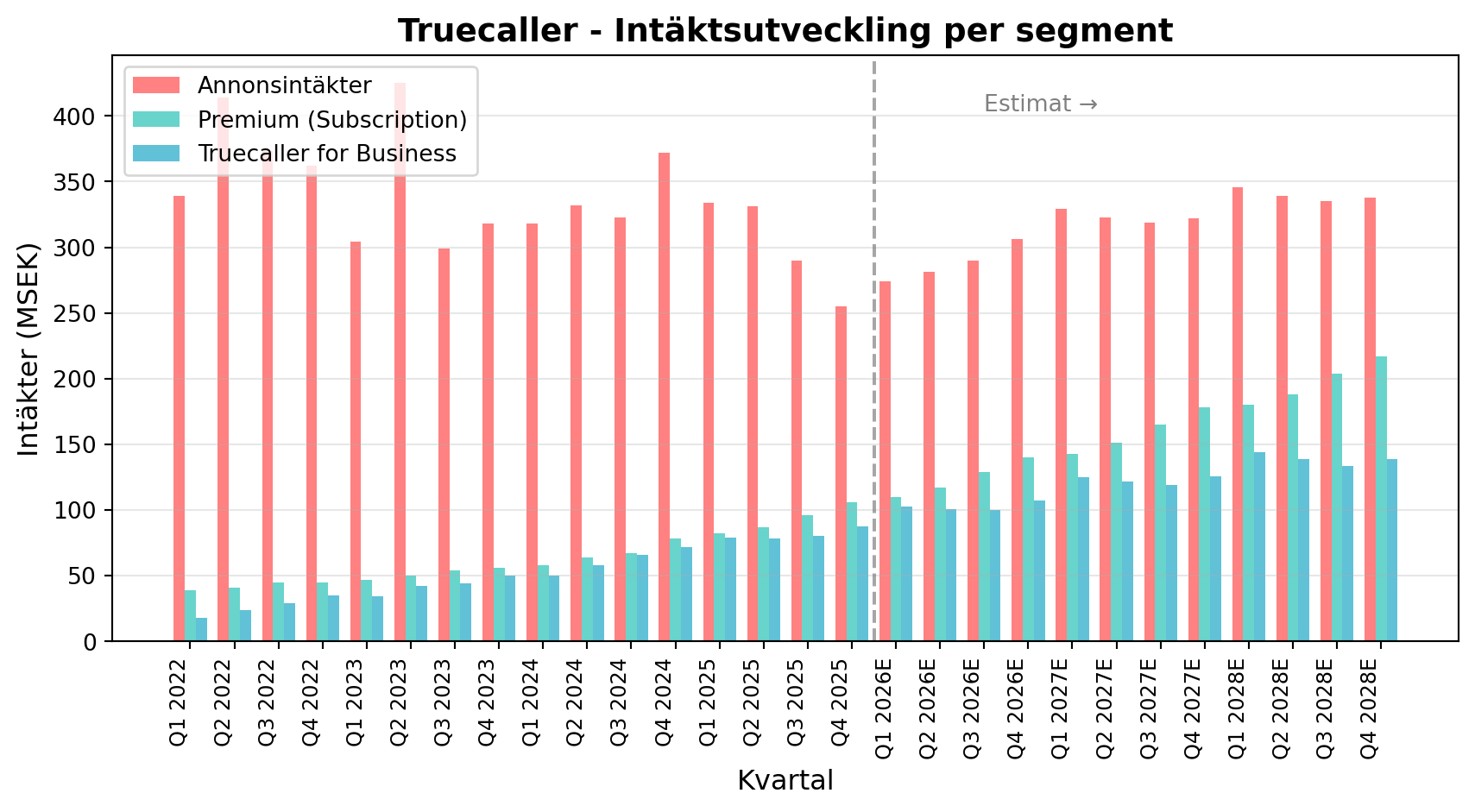

Utveckling: Annonsintäkterna har gått från 339 MSEK i Q1 2022 till 255 MSEK i Q4 2025, en betydande nedgång driven av externa faktorer.

2.3 Truecaller for Business

B2B-segmentet erbjuder verifierade företagsnummer och API-integration för större organisationer. Produkten är volymbaserad med abonnemangsintäkter.

Nyckeltal:

- 2 500-3 000 företagskunder

- 50% uppförsäljning YoY

- Churn: 1,7%

- Intäkterna har vuxit från 18 MSEK (Q1 2022) till 88 MSEK (Q4 2025)

Tanla Platforms Ltd är en viktig partner i Indien som exklusiv CPaaS-leverantör.

Utveckling per segment

Målsättning och måluppfyllnad

Truecaller har historiskt kommunicerat en målsättning om:

- Minst 45% årlig omsättningstillväxt mellan 2021-2024

- EBITDA-marginal överstigande 35% efter 2024

Utfall: Genomsnittlig tillväxt mellan 2021-2024 var 40%. EBITDA-marginalen var i snitt 40% under åren 2021-2024. Tillväxten faller kort pga annonsaffären har inte gått lika bra som förväntat, antalet användare ökar dock med en lägre genomsnittlig lönsamhet per användare.

3. Marknaden

Marknadsstorlek och tillväxt

Truecaller verkar i marknaden för kommunikationssäkerhet och samtalsidentifiering. Den globala marknaden för spam-blockering och samtalsverifiering växer i takt med att bedrägerier via telefon ökar. Med AI-driven impersonation och sofistikerade bedrägerimetoder förväntas behovet av skyddstjänster fortsätta växa.

Indien är den viktigaste marknaden med över 250 miljoner användare av totalt 450 miljoner dagliga användare globalt. Marknaden utanför Indien har nu passerat 100 miljoner månatliga aktiva användare.

Unit Economics

En typisk transaktion för Truecaller ser ut så här:

Gratisanvändare (majoriteten):

- Användaren laddar ner appen gratis

- Monetarisering sker via reklam som visas i appen

- Genomsnittlig intäkt per Android-användare: ~71 öre per år globalt

- Intäkt per användare totalt: ~4 SEK per användare och år

Premium-användare:

- Betalar 39 SEK/månad (468 SEK/år i Sverige)

- Konverteringsgrad: 1,2% globalt, >5% i mogna marknader

Business-kunder:

- Volymbaserad prissättning för API-anrop och verifierade nummer

- Låg churn (1,7%) indikerar hög kundnöjdhet och switching costs

Konkurrens och CNAP

Den indiska staten har infört CNAP (Calling Name Presentation), ett krav på teleoperatörer att visa uppringarens namn. Detta har lyfts som ett hot mot Truecaller.

Bedömning: CNAP adresserar endast grundläggande samtalsidentifiering men saknar:

- Spam-identifiering och blockering

- Skydd mot spoofing

- Meddelandefiltrering

- Kontextuell information (är numret spam eller legitimt?)

Truecallers konkurrensfördel ligger i 15+ års datauppbyggnad och nätverkseffekter som statliga lösningar inte kan replikera.

4. SWOT-analys

Styrkor

- 450M DAU - starka nätverkseffekter

- Ledande varumärke inom samtalsidentifiering

- Stark balansräkning (nettokassa på knappt 1 mdr SEK)

- SaaS-segment med >30% tillväxt (50% i konstanta valutor!)

- Låg churn i Business-segmentet (1,7%)

Svagheter

- 90% av ads via externa plattformar (Google/Meta)

- Hög geografisk koncentration (Indien ~50%)

- Relativt kostsamma incitamentsprogram (LTIP) som pressar marginaler

- AI-assistenten behöver fortfarande bevisa sig

Möjligheter

- Ökande bedrägerier driver behov av skydd

- Snabbare utrullning av Familjeabonnemang för äldre

- Expansion utanför Indien

- Låg intäkt per användare (~4 SEK/år)

- Self-service portal för SME-annonsering

Hot

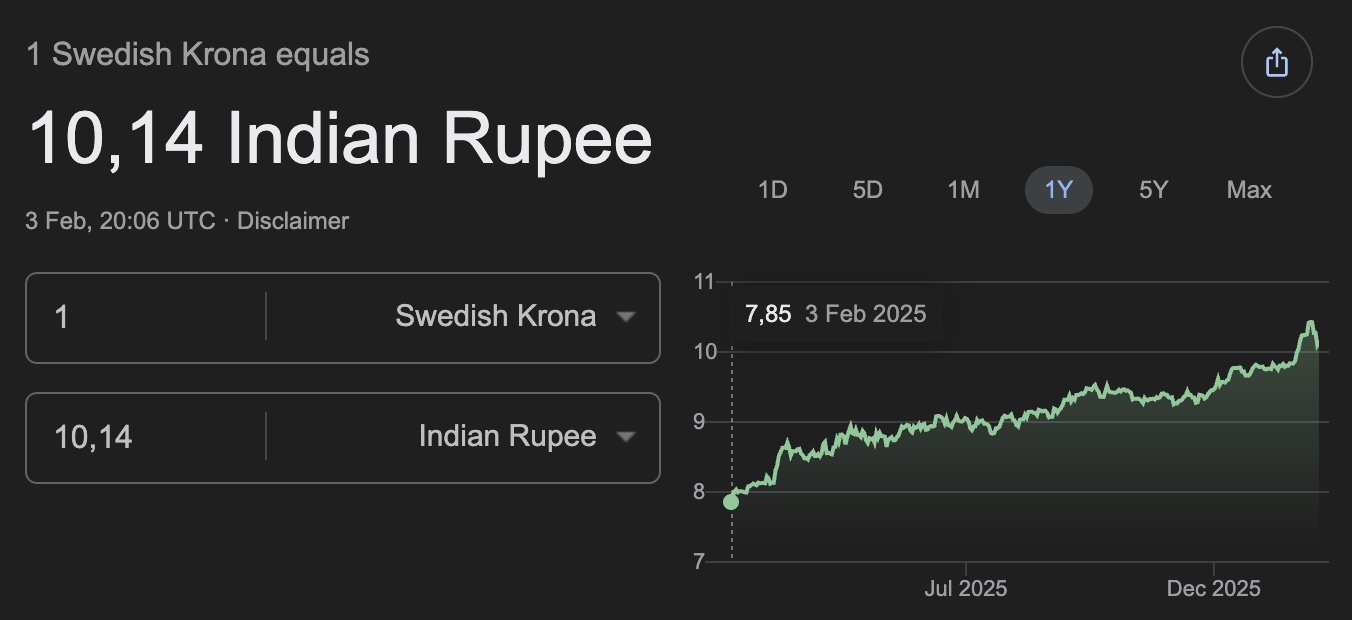

- Valutarisk (SEK/INR)

- Regleringsrisk (GDPR, integritet)

- Google fortsätter ändra sin algoritm

- Geopolitisk risk i nyckelmarknader

- Google/Apple - bedöms som osannlik

5. Ledning och styrelse

Ledningen och styrelsen bedöms som stark. Grundarna kvar i styrelsen, men tyvärr inte operativa längre.

Ledningsgrupp

| Namn | Roll | Notering |

|---|---|---|

| Alan Mamedi | Medgrundare | Huvudägare |

| Nami Zarringhalam | Medgrundare | Huvudägare, styrelseordförande |

| Rishit Jhunjhunwala | CEO | Tidigare CPO |

| Fredrik Kjell | COO | Bakgrund från bland annat Kindred |

| Odd Bolin | CFO | Tidigare CFO på Sinch |

Bedömning av ledningen

Grundarnas fortsatta engagemang är en styrka. Fredrik Kjell och Odd Bolin har visat förtroende genom aktieköp under nedgången. Ledningen kommunicerar transparent om utmaningar och har visat sig kunna navigera svåra marknadsförhållanden.

6. Aktien - Utveckling och ägare

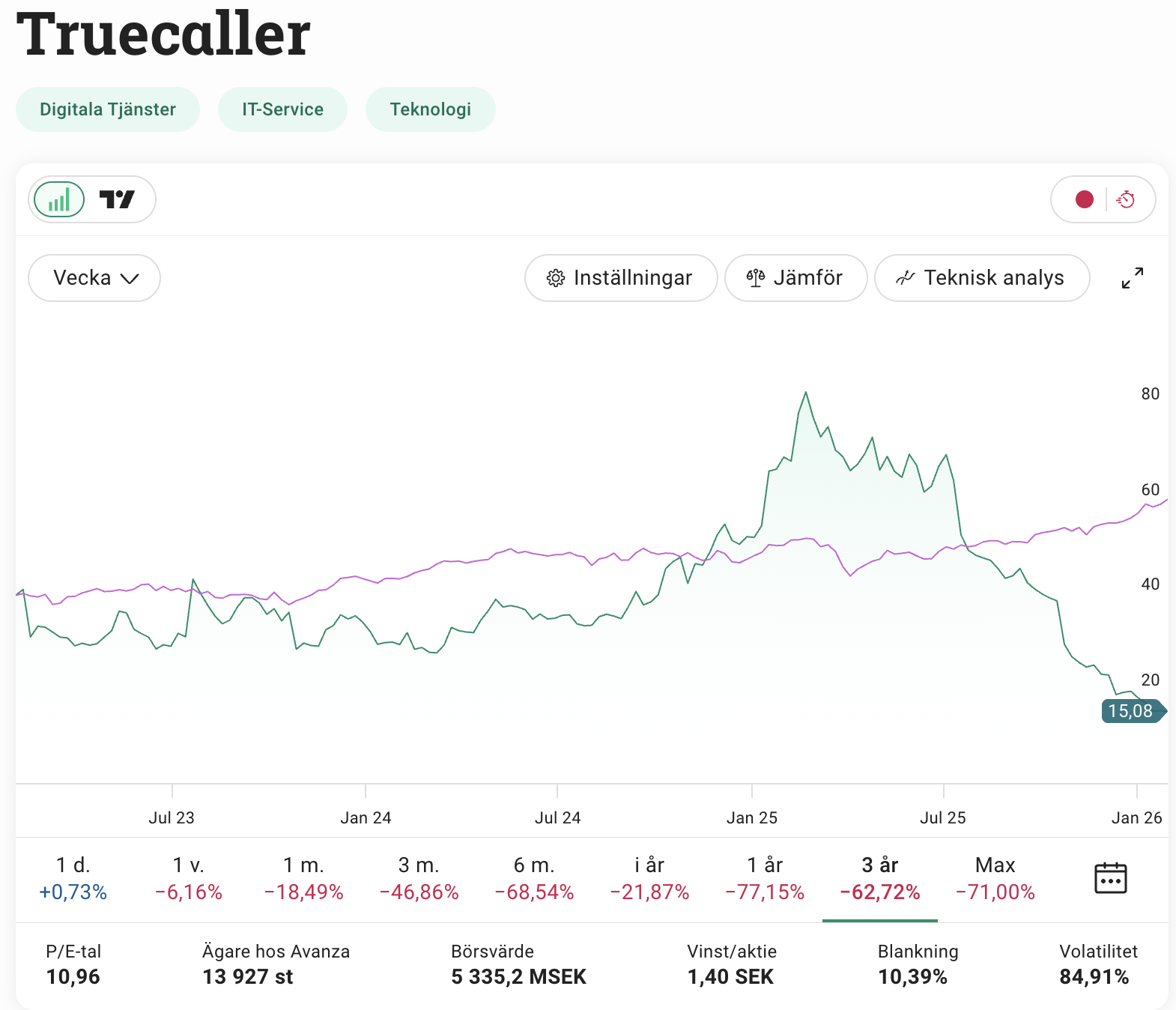

Kursutveckling

Aktien har gått från på 84 SEK (februari 2025) till 15 SEK (febuari 2026), en nedgång på över 85%. Nedgången drivs av:

- Svagare annonsmarknad (algoritmförändringar, RMG-förbud)

- Stark valutamotvind (INR mot SEK)

- Försäljning från storägare (Sequoia/Peak Partners) under 2025, slutade sälja vid 23 sek aktien.

- Exkluderades från Nasdaq-index december 2025

- Hög blankning (~10-11%), teoretiskt tar det ca 20 dagar att täcka all blankning vid nuvarande volymer.

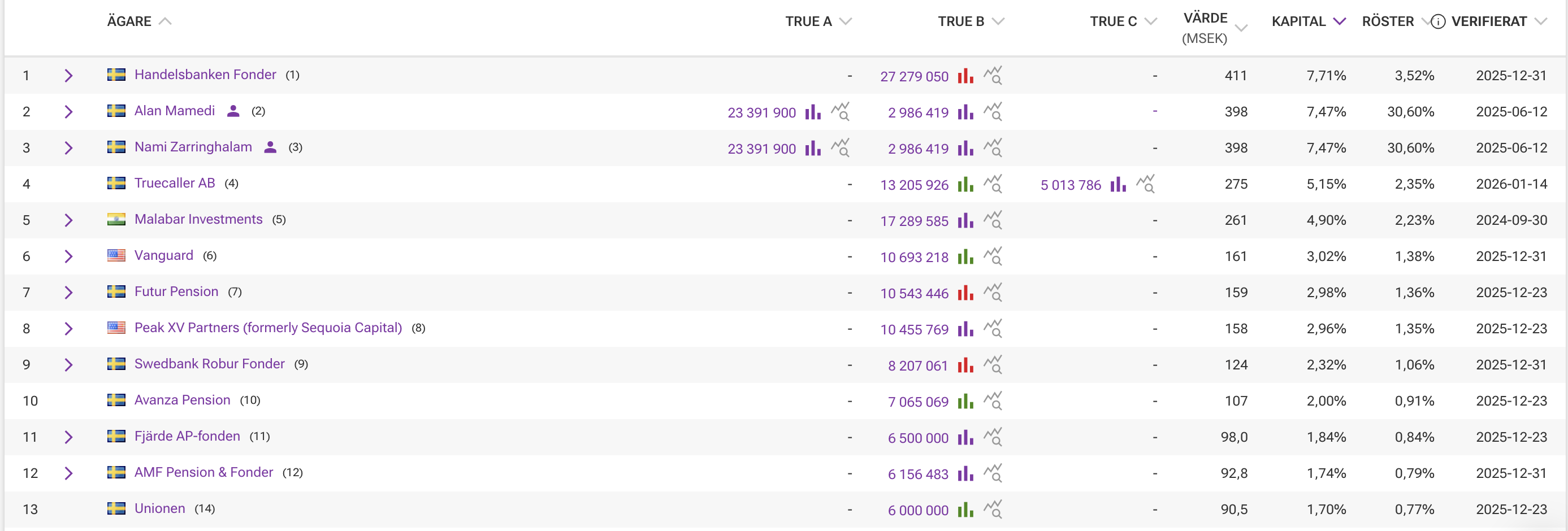

Ägarbild

Grundarna Alan Mamedi och Nami Zarringhalam är fortsatt största ägare. Tidigare har Sequoia Capital (Peak Partners) har varit en betydande ägare, men har under 2025 sålt av stora delar av sitt innehav. Blankningen har ökat från cirka 2% till ~10% under hösten 2025, fullt rimligt av blankarna med tanke på den kraftigt negativa fundamentala utvecklingen och sedan även tekniska utvecklingen i aktiekursen, det har blivit en fullträff för blankarna – fram till nu!

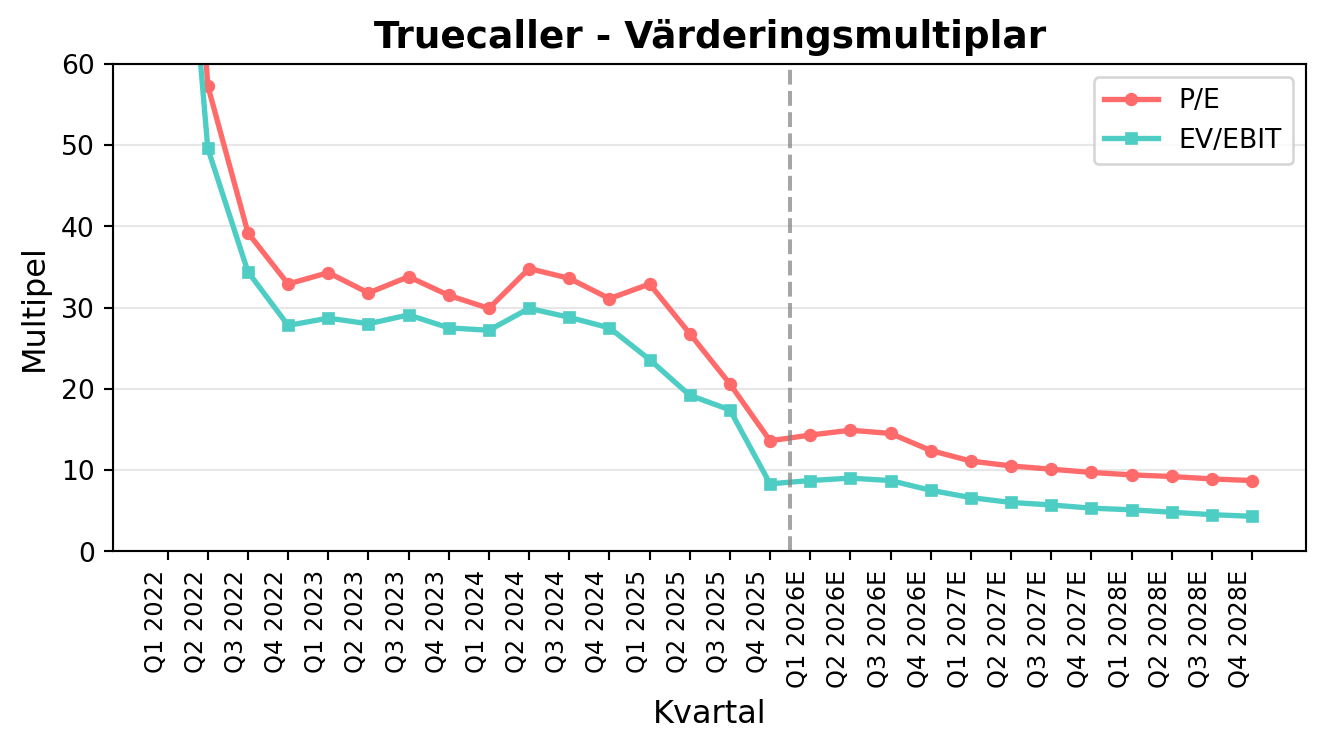

7. Värdering

Nuvarande värdering (Februari 2026)

| Nyckeltal | 2025 | 2026E | 2027E |

|---|---|---|---|

| Omsättning (MSEK) | 1 909 | 2 057 | 2 420 |

| EBIT (MSEK) | 526 | 550 | 712 |

| EBIT-marginal | 28% | 27% | 29% |

| EV/EBIT | ~8x | ~7,5x | ~5,5x |

| P/E | ~14x | ~12x | ~10x |

För att detta ska hända så behöver ads vända under 2027 och SaaS-segmenten fortsätta växa med 30% årligen. Skissar också på att en del av aktierna kommer att makuleras på stämman i maj 2026.

Nettokassa: ~900-1 000 MSEK

Enterprise Value: ~4 500 MSEK

Market Cap: ~5 300 MSEK

Bedömning

Med EV/EBIT på 6-8x för 2026E framstår Truecaller som attraktivt värderat för ett bolag med:

- 500 miljoner användare

- 30%+ tillväxt i SaaS-segmenten

- Stark balansräkning

- Grundare med stort ägande

Historiskt har bolaget handlats till betydligt högre multiplar (EV/EBIT 25-30x), men nuvarande sentiment är extremt negativt.

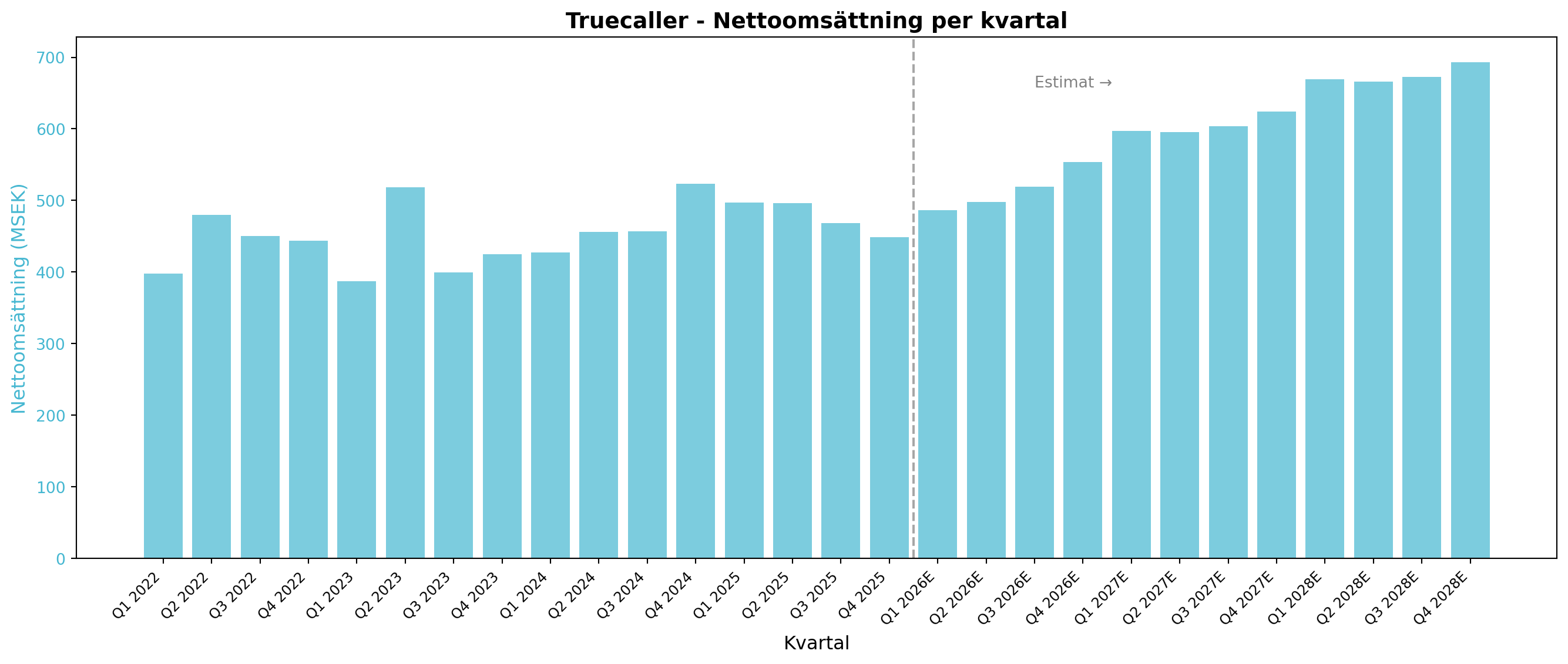

Code

import pandas as pd

import matplotlib.pyplot as plt

df = pd.read_csv('a_image/truecaller/data.csv', sep='\t', index_col=0)

# Extrahera nettoomsättning

net_sales = df.loc['Net sales'].dropna()

net_sales_vals = pd.to_numeric(net_sales, errors='coerce')

quarters = net_sales.index.tolist()

fig, ax1 = plt.subplots(figsize=(14, 6))

# Bar chart för omsättning

bars = ax1.bar(range(len(quarters)), net_sales_vals.values, color='#45B7D1', alpha=0.7)

ax1.set_xlabel('Kvartal', fontsize=12)

ax1.set_ylabel('Nettoomsättning (MSEK)', fontsize=12, color='#45B7D1')

ax1.set_title('Truecaller - Nettoomsättning per kvartal', fontsize=14, fontweight='bold')

ax1.set_xticks(range(len(quarters)))

ax1.set_xticklabels(quarters, rotation=45, ha='right', fontsize=9)

ax1.tick_params(axis='y', labelcolor='#45B7D1')

# Markera estimat

estimate_start = quarters.index('Q1 2026E')

ax1.axvline(x=estimate_start - 0.5, color='gray', linestyle='--', alpha=0.7)

ax1.text(estimate_start + 2, max(net_sales_vals.dropna()) * 0.95, 'Estimat →', fontsize=10, color='gray')

plt.tight_layout()

plt.show()

8. Diskussion

Truecaller har en längre historia bakom sig som handlar om anklagelser kring brott mot dataintegritet och en anställd som läckte information till journalister. Jag har valt att inte gå in på detta i detalj här då det är gammal information och min bedömning är bolaget har besvarat mina frågor tillfredsställande kring detta. Det går att förstå båda parter i denna konflikt, men tror det är överspelat nu när det är över 5 år sedan som personen jobbade på Truecaller. Blankarna verkar inte hitta någon ny information som ändrar på min investeringstes, därav tror jag det är dags att fokusera på framtiden.

Bull case

- ARPU-expansion: Ökning från 70 öre till 120 öre per användare genom bättre monetarisering och self-service SME-annonsering

- Valutamotvinden avtar: SEK/INR stabiliseras

- Högre andel av intäkterna som SaaS: Motiverar högre multipel

- CNAP visar sig vara ett icke-problem: Truecallers datakvalitet överträffar statliga lösningar. Osannolikt att CNAP kommer att bedrivas så effektivt att det hotar Truecallers marknadsposition.

Bear case

- CNAP blir framgångsrik: Statlig lösning minskar behovet av Truecaller i Indien

- Google/Apple lanserar konkurrerande tjänst: Distributionsrisk

- Fortsatt valutamotvind: INR fortsätter tappa köpkraft mot SEK

- Ads-marknaden återhämtar sig inte: Strukturell nedgång i programmatisk reklam

Min bedömning

Efter att ha följt bolaget och träffat ledningen bedömer jag att:

- Bolaget operativt är välskött med starka grundare

- SaaS-segmenten visar verklig styrka och har runway kvar

- Annonsmotvinden är cyklisk, inte strukturell

- Värderingen kompenserar för riskerna

- På 2-3 års sikt finns god potential för omvärdering

Risk: Det kan ta tid innan marknaden omvärderar aktien. Fallande vinster brukar sällan värderas upp även om de ser billiga ut. I skrivande stund möter Truecaller stark fundamental och teknisk motvind, vilket kan pressa kursen ytterligare innan botten är nådd.

9. Slutsats

Truecaller är ett svenskt techbolag med en unik position som global ledare inom samtalsidentifiering och spam-blockering. Grundarduon är fortsatt operativt aktiva och har betydande ägande.

Bolaget möter kortsiktig motvind från valuta, algoritmförändringar hos Google och CNAP-oro, vilket har pressat aktiekursen med över 85% från toppen. Samtidigt visar de underliggande SaaS-segmenten (Premium och Business) stark tillväxt på över 30% årligen.

Med en nettokassa på knappt 1 miljard SEK, EV/EBIT på 6-8x och knappt 500 miljoner användare framstår risk/reward som attraktiv för den långsiktige investeraren. Nyckelfaktorer att bevaka är SaaS-segmentens fortsatta tillväxt, ARPU-utveckling, CNAP och MAU-utvecklingen.

Appendix: Historiska noteringar

MAU är starkt, business och premium är starkt. Det finns två powers i bolaget: nätverkseffekter, scale economics och varumärket Truecaller. Många indier tror att Truecaller är indiskt, men det är svenskt.

Riskerna är valuta (speciellt indiska rupier), beroendet av Google för att få ut reklam i sin app. CNAP är inget problem - indiska staten har inga tillräckliga incitament att skapa något som är superbra för slutanvändaren.

Värderingen: Bolaget kommer tappa lite omsättning fram till Q1 2026, sedan Q2 2026 flat för att sedan börja växa. Helåret 2026E bjuder på 8% tillväxt, 550 miljoner EBIT som ska jämföras med EV på 4 100 MSEK. EV/EBIT 26E är då 6,7x vilket är billigt.

Köpt Truecaller. Bedömer engångseffekten från ads/fx-motvinden är inprisad på dessa nivåer.

Positivt: - Knappt 500M users (+18% YoY) - Styrka i Business & Premium - Blankarna börjar täcka positioner - Sentimentet på ATL - COO och CFO har köpt aktier

Ads kommer suga i 3 kvartal till, men efter det ser det bättre ut.

Motvinden: 1. Truecaller lämnar index 1 december 2. Peak Partners fortsätter sälja 3. Q4 blir riktigt dåligt (-20% ads YoY) 4. Blankning på ATH (11%) 5. Likviditetsrisk

Medvinden: 1. Blankarna ska täcka 2. Ads kan inte bli mycket sämre 3. Användartillväxten är bra 4. Stark balansräkning 5. TC Business och Premium fortsatt bra

- Motvind i ads

- Många fler användare

- CNAP lagstiftas

- Google ändrat algoritm

- FX-motvind ~20%

Fredrik Kjell (COO) köpte aktier för 200 tkr - ett tecken på att vi hittat botten?

Externa resurser

Disclaimer: Denna analys är inte finansiell rådgivning. Gör alltid din egen research innan investeringsbeslut.